Репатриация золота: Европа больше не доверяет ФРС?

Начиная с 2012 г. со стороны зарубежных стран началась беспрецедентная волна репатриации золота из хранилищ Федрезерва. Это необычное событие, так как в течение более 70 лет они полностью доверяли свои золотые слитки ФРС.

Однако за последние несколько лет многие страны, включая Германию, Нидерланды, Францию, Бельгию, Австрию, Польшу, Эквадор, Финляндию, Швейцарию, Венесуэлу и Румынию, либо формально запросили о репатриации своего золота, либо ведут переговоры с ФРС по этому вопросу.

При этом важно отметить, что многие страны хранили более 50% всех своих золотых запасов в США с 1944 г., когда доллар стал мировой резервной валютой.

Что-то важное должно было случиться за последние годы, что подтолкнуло так много стран к подобным действиям. Это потеря доверия к Федрезерву как к хранилищу драгоценных металлов.Не секрет, что в последние годы Федрезерв привлекал золотые запасы зарубежных стран для снижения цен на золото, что стало частью его масштабной схемы по "конструированию" восстановления экономики от финансового кризиса 2008 г.

Этого следовало ожидать. В конце концов, Федрезерв потратил 7 лет на то, чтобы сделать все возможное и невозможное для восстановления нездоровой американской экономики с ее постоянной безработицей.

Он выделил помощь крупнейшим компаниям - $14 трлн. Он напечатал деньги на сумму более $4,2 трлн. Он понизил процентные ставки до нуля и сохранил их на том же уровне.

Несомненно, он не мог не использовать золотые запасы в своей кампании по восстановлению экономики.

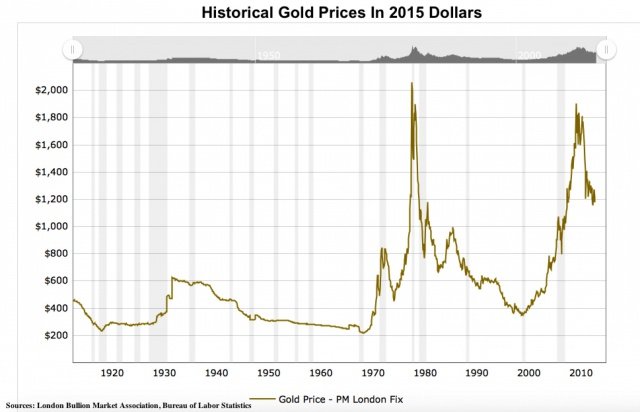

В конце концов, высокие цены на золото вызывают беспокойство по поводу будущего экономики, а цены достигли максимума летом 2011 г.

Интересно отметить, что цены на золото начали продолжительное снижение после достижения максимума летом 2011 г., как раз тогда, когда Бюро экономического анализа объявило о том, что страна едва избежала второй рецессии, так как рост ВВП едва превышал 0%. А цены на золото растут тогда, когда экономические показатели плохие.

Итак, если Федрезерв использовал золотые запасы зарубежных стран для снижения цен на золото, вполне возможно, что он просто не владеет достаточным количеством золотых запасов зарубежных стран, как это предполагалось.

Обеспечение займа – это обычная практика в мире драгметаллов, а в последнее время Федрезерв отказывает зарубежным странам в ревизии их золота.

Это довольно подозрительное поведение, особенно учитывая то, что множество зарубежных стран продолжали держать свое золото в хранилищах Федрезерва во времена, когда репатриация казалась более разумной.

Немного истории

Федрезерв стал популярным хранилищем для иностранных золотых запасов после Второй мировой войны, когда существовала угроза их утери.

В 1944 г. в результате заключения Бреттон-Вудского соглашения страны пришли к соглашению, что американский доллар станет резервной валютой, а также что доллар будет обеспечиваться иностранными и внутренними золотыми запасами, которые будут физически храниться в хранилищах Федрезерва.

Затем в 1971 г. это соглашение утратило силу, и доллар перестал быть привязанным к золоту.

Вполне логично предположить, что страны, которые хранили свои золотые запасы в США, примут решение о репатриации своего золота как раз в тот момент. Дело в том, что золото было не нужно для обеспечения доллара как резервной валюты, но также исчезла угроза его хищения в самих странах.

Закончилась Вторая мировая война, завершилась эра "холодной войны", Запад начал торговые и дипломатические отношения с Советским Союзом и Китаем.

Однако, несмотря на все эти благоприятные условия, лишь немногие страны решили вернуть свое золото. Игра не стоила свеч: цена на золото в то время была довольно низкая.

В начале 2000 г. также было немного запросов на репатриацию золота, несмотря на пузыри в экономике и разрушительная атаки "Аль-Каиды" 11 сентября на торговый комплекс, который расположен недалеко от того места, где хранится золото. После этого цены на золото резко выросли.

И если и можно назвать идеальное время для репатриации золота, то этот момент наступил именно после этих атак. Однако волны репатриации золота не последовало.

Они также не стали возвращать золото и во время финансового кризиса 2008 г., в результате которого экономика США пережила самую серьезную рецессию со времен Великой депрессии, а также взлетели цены на золото.

Они также не стали этого делать, когда казалось, что крах Греции неминуем и он угрожает будущему всего Евросоюза.

И только недавно, когда стало известно, что Федрезерв понижал цены на золото, и когда Федрезерв подозрительно запрещал зарубежным государствам проводить ревизию своего золота, началась волна репатриации.

Учитывая всю историю хранения золота в США, можно сделать вывод о том, что зарубежные страны утратили веру в Федрезерв как в надежное хранилище для драгоценного металла.

ФУНКЦИЯ ЗОЛОТА

Золото – это единственный монетарный актив в мире, который не имеет рисков, присущих валютам, и является единственным всемирно признанным активом, не зависящим от этнической, языковой, религиозной, культурной и национальной принадлежности.

При этом во время кризиса золото является последней защитой экономической безопасности страны, а также защищает национальный суверенитет. Во время различных кризисов золото используется для развития отдельных регионов и достижения реформ, улучшая жилые и производственные условия.

В некоторых странах благодаря золоту удалось увеличить уровень международных резервов и дать импульс частному сектору.

Сейчас золото по-прежнему характеризуется функциями по защите от экономических рисков, способствуя еще более важной финансовой безопасности, чем ранее. В качестве монетарного актива золото выходит за рамки национального суверенитета, являясь мощным инструментом погашения обязательств. И это именно то, что обеспечивает силу резервной валюте.

Когда британский фунт и доллар становились международными резервными валютами, золотой запас этих стран достигал 50% и 60% от мировых запасов соответственно.

А когда был введен евро, объединенные золотовалютные резервы стран-членов почти на 10 тыс. тонн превышали показатель США.